El reciente éxodo de los inversionistas de los mercados emergentes está animando a algunos a regresar con la esperanza de encontrar acciones, bonos y divisas baratos. Pero la venta generalizada está llevando a estos cazadores de gangas a ser mucho más selectivos que en el pasado.

Desde mediados de mayo, mercados desde Brasil a China se han tambaleado en medio de crecientes expectativas de que la Reserva Federal de Estados Unidos se prepara para poner fin a su programa de compra de bonos de US$85.000 millones mensuales. Eso frenaría el flujo de dinero fácil hacia los mercados emergentes justo cuando el panorama de crecimiento económico para algunos de ellos ha empezado a ensombrecerse. La semana pasada, el Fondo Monetario Internacional redujo su proyección de la economía global en 2013, citando principalmente una desaceleración en el crecimiento de las economías emergentes.

Los inversionistas que están comprando tienen una visión diferente. Aseguran que dos meses de salidas de capital han eliminado el «dinero caliente» (de fondos de cobertura y otros inversionistas de corto plazo) que catapultó los precios de los activos. Estos inversionistas ven pocos cambios en los factores que los atrajeron a estos mercados en un principio: un crecimiento más rápido y retornos más altos que los que pueden encontrar en el mundo desarrollado.

«En algunos lugares, las correcciones han creado oportunidades», dice Michael Gómez, codirector del equipo de gestión del portafolio de mercados emergentes en Pacific Investment Management Co.

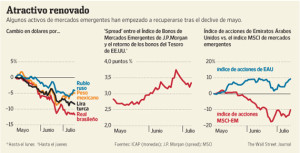

Los activos a los que les está yendo bien, desde el peso mexicano hasta las acciones de Medio Oriente, tienen poco en común, lo que subraya la forma en la que el posible retiro del estímulo del banco central estadounidense está obligando a los inversionistas a ser más selectivos en lo que compran.

En este ajuste, los inversionistas están apostando por economías emergentes que han mejorado sus balances y no dependen de financiación externa para crecer.

Pimco Emerging Local Bond Fund, que maneja US$13.500 millones en activos, compró recientemente bonos mexicanos y brasileños, atraído por las sólidas finanzas estatales de México y los altos rendimientos de Brasil.

«Es difícil encontrar un país con grado de inversión similar y razonablemente sólido que rinda tanto», afirma Gómez sobre Brasil. El retorno del bono a 10 años de la mayor economía latinoamericana se ubicó en 10,97% el viernes, frente a 9,61% a comienzos de mayo. El bono estadounidense equivalente pagó 2,603% el viernes.

Según EPFR Global, los inversionistas retiraron en junio US$37.000 millones de las acciones y los bonos de mercados emergentes. Ahora, los activos de estos países están disponibles a precios atractivos, dicen los inversionistas.

El peso mexicano ya está mostrando señales de recuperación. La moneda y bonos del país se destacaron como uno de los activos de mejor desempeño en mayo, cuando los inversionistas apostaron que las reformas económicas garantizarían años de crecimiento estable. Pero luego registraron caídas significativas conforme gran parte de ese dinero era retirado; el 20 de junio, el peso descendió a un mínimo de 11 meses. Desde entonces, la moneda mexicana ha subido 4%. El viernes cerró, a 12,8183 pesos por dólar en Nueva York.

Thanasis Petronikolos, director de deuda de mercados emergentes en Baring Asset Management Ltd., en Londres, que supervisa US$132,7 millones en activos, empezó a comprar pesos mexicanos en junio. «Nada ha cambiado estructuralmente en México durante el último par de meses», señala.

Cabe aclarar que parte del auge de los mercados emergentes fue causado por tasas de interés históricamente bajas en EE.UU., Europa y Japón, lo que llevó a los inversionistas a buscar retornos en otras partes. Si las tasas en estos países desarrollados suben, los mercados emergentes podrían sufrir una huida de capital más prolongada.

Sin embargo, otros consideran que unos cuantos baches son inherentes a la posesión de activos emergentes una vez que la Fed suspenda el estímulo.

«Ya no todo es color de rosa en los mercados emergentes», advirtió Michael Hansen, estratega del fondo de cobertura Global Evolution. «Acudimos a esos países reconociendo el riesgo y evaluando lo que ofrecen en retornos y spreads y a partir de ahí tomamos decisiones».