El presente artículo pretende aproximar al lector, sobre los efectos tributarios que se generan en la compra, tenencia y venta de acciones del mercado de acciones de Colombia, ya que el régimen tributario del mercado valores contempla otras disposiciones de tipo tributario y cambiario en instrumentos financieros como: opciones, futuros, TES, y mercado del dólar.

Muchas veces cuando emprendemos cualquier tipo de negocio ya sea de forma organizada ó informal desconocemos los tributos ó impuestos que dicha actividad conlleva, en los ámbitos nacional, departamental ó municipal. Por regla general cualquier persona natural ó jurídica que este obligada a declarar y pagar impuestos del orden nacional, (según los topes fijados por el gobierno) debe reconocer al estado Colombiano por concepto de “impuesto a la renta y complementarios” un tarifa equivalente al 33% calculado sobre la utilidad neta del negocio ó actividad desarrollada. De igual manera y en los casos en los cuales no hubiese utilidades se deberá reconocer igual tarifa sobre el 3% del patrimonio del contribuyente (activos – pasivos), lo cual es conocido como “renta presuntiva” que no es más que la utilidad mínima que el estado considera debe rentar el patrimonio de una persona descontando sus deudas.

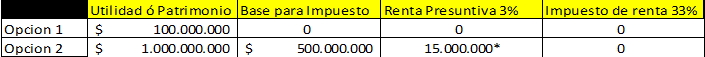

Para ilustrar lo anterior un pequeño ejemplo que nos servirá de comparación más adelante:

Suponga 2 escenarios:

1). Su negocio arrojo una ganancia de 100.000.000 (cien millones de pesos).

2).Su negocio no arrojo ganancias pero su patrimonio es de 1000.000.000 (Mil millones de pesos).

Ahora, hablemos de ACCIONES, el régimen del impuesto a la renta y complementarios en su artículo 36, consagra entre otros tema el siguiente:

ARTICULO 36-1. UTILIDAD EN LA ENAJENACIÓN DE ACCIONES. No constituyen renta ni ganancia ocasional las utilidades provenientes de la enajenación de acciones inscritas en una Bolsa de Valores Colombiana, de las cuales sea titular un mismo beneficiario real, cuando dicha enajenación no supere el diez por ciento (10%) de las acciones en circulación de la respectiva sociedad, durante un mismo año gravable……( )

Lo anterior, en buena letra, a no ser que estemos frente a un negocio de acciones multimillonario. Significa que toda utilidad que se obtenga en la compra y venta de acciones no se tendrá en cuenta como utilidad para el cálculo de impuestos como se mostraba en el ejemplo en la –opción 1- , sin embargo en igual medida las perdidas tampoco se tendrán ó consideraran como gastos para efectos de disminuir la base del impuesto.

En este aspecto y desafortunadamente para algunas personas es COMUN ver como se pagan impuestos innecesarios al ignorar este IMPORTANTE BENEFICIO. Ó peor aun INCREMENTAN su patrimonio sin informar adecuadamente el origen del tal incremento.

Por su parte los dividendos recibidos de parte de las compañías registradas, si se encuentran debidamente gravados, pero son directamente las empresas quienes certifican que porcentaje NO está gravado. (Es decir que la empresa pagara el impuesto) y que parte SI esta gravado (es decir que el beneficiario del dividendo deberá pagar el impuesto). Es importante solicitar estos certificados en el evento de estar en la obligación de declarar impuestos.

Otro beneficio importante que se presenta en la compra de acciones, es la no inclusión del monto adquirido como base para el cálculo de la renta presuntiva, situación que va en beneficio de la generación de menores impuestos cuando se está sujeto al pago por esta alternativa.

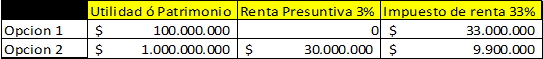

Ilustrando estos conceptos en un ejemplo, veremos los efectos en comparación con la –opción 1- y la opción 2 – no sin antes recordar que la UTILIDAD EN LA VENTA DE INVERSIONES no está limitada a valor alguno, si no únicamente a más del 10% de las acciones en circulación de una compañía que cotice en BVC

Suponga que una persona se dedica al trading de acciones y durante el año 2011, obtuvo ganancias por valor de $100.000.000 (cien millones de pesos) y tenia al cierre del año un patrimonio de $1.000.000.000 (mil millones de pesos) el cual estaba compuesto por $400.000.000 (Cuatrocientos millones de pesos) en acciones de ECOPETROL. Y el restante en efectivo, la persona debe tributar por 2011 así:

* En Colombia las personas naturales tributan a partir de una utilidad de $26.500.000 promedio

Ambas opciones son excluyentes, es decir en el primer ejemplo la persona pagaría 33 millones ó 9 millones, y con iguales valores ó beneficios pero participe del mercado bursátil pagaría $0 ó $0

Es claro que conocer la normatividad y las exclusiones que tiene el mercado bursátil, nos permite minimizar el pago de impuestos, y en muchos casos y de acuerdo a cada caso en particular planear estrategias que contribuyan a este fin dentro de los términos de la legalidad.

Christian Rodríguez V.

Contador Público

Trader en Formación #BVC #FX

Twitter: @asescol

asesco@une.net.co

Fuente:

Beneficio tributario mercado accionario colombiano.